Sem tempo para ler? Clique no play abaixo para ouvir esse conteúdo.

Ter um relacionamento equilibrado com nossas finanças é, sem sombra de dúvida, um pilar essencial para que possamos levar uma vida mais tranquila e equilibrada. Ter controle sobre o dinheiro não significa apenas evitar dívidas, mas também construir segurança para o futuro, minimizar preocupações e aumentar a qualidade de vida. Por isso, conhecer meios e recursos de como ter estabilidade financeira é algo essencial.

Ainda assim, como diz o ditado, “falar é fácil”. Muitas pessoas ainda enfrentam dificuldades para manter as contas no azul, na maioria das vezes, por falta de planejamento ou hábitos financeiros inadequados. A boa notícia é que é possível mudar esse cenário com pequenas ações e um pouco de disciplina.

De acordo com a Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), divulgada pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), entre junho e julho de 2024, o nível de endividamento dos consumidores caiu, atingindo 78,5% das famílias brasileiras. Este resultado representa uma redução de 0,3 ponto percentual. É o primeiro recuo no indicador desde fevereiro.

Ainda assim, podemos assumir que é um índice extremamente alto, afetando quase a totalidade da população.

Pensando nisso, hoje você irá conferir 7 dicas práticas para conquistar a tão desejada estabilidade financeira e aprender a controlar seus gastos para não entrar no vermelho.

Antes de começar: por que a estabilidade financeira é essencial?

Como já introduzimos acima, ter estabilidade financeira é algo plural — e depende de uma série de fatores. Na verdade, é algo que vai muito além de “ter dinheiro sobrando no final do mês”. É sobre evitar os problemas que o descontrole financeiro pode causar.

Muitas vezes, o endividamento não impacta apenas o bolso, mas também a saúde física e emocional. Dívidas podem gerar estresse, ansiedade e até conflitos familiares, afetando a convivência e a qualidade dos seus relacionamentos.

Além disso, quem conquista a estabilidade financeira tem maior liberdade para realizar sonhos, como: viajar, estudar ou investir em novos projetos, sem sacrificar o orçamento. Por isso, aprender como ter estabilidade financeira é essencial para alcançar uma vida mais equilibrada e feliz.

Agora, para alcançar tudo isso é preciso de empenho, autocontrole e, sobretudo, planejamento. E é para ajudar nessa questão que estamos aqui.

7 Dicas para conquistar a estabilidade financeira e não entrar no vermelho

Preparado para as dicas? Então, vamos nessa!

1. Atenção ao limite do cartão de crédito

O cartão de crédito, quando usado com responsabilidade, pode ser uma ferramenta poderosa para organizar compras e até acumular vantagens (como milhas ou cashback, por exemplo). No entanto, ele exige atenção para não se tornar um grande problema financeiro.

São os dois lados da moeda: o cartão de crédito pode ser um aliado, mas também um perigoso vilão. Usá-lo sem controle, quase sempre leva a dívidas quase impossíveis de pagar, principalmente devido aos altos juros.

Mas, para todo problema, sempre há uma solução. Sendo assim, veja abaixo como usar esse recurso financeiro a seu favor.

Evite ultrapassar 30% do limite

Usar uma pequena parcela do limite do seu cartão ajuda a manter o controle e a evitar sustos na hora de pagar a fatura. Afinal, um limite mais baixo faz com que você planeje melhor cada gasto.

Pague a fatura integral

Optar pelo pagamento mínimo, ferramenta disponível pelos cartões de crédito, é um erro comum que pode gerar uma bola de neve de dívidas. Juros rotativos são altíssimos e dificultam a recuperação financeira.

Compras à vista ou parceladas?

Se o valor à vista tiver um grande desconto e o valor cheio da compra couber no seu orçamento, opte por esse modelo.

Caso o valor à vista vá prejudicar seu planejamento, opte pela compra parcelada. Assim, você consegue diluir o valor total em valores menores mensais e facilita o pagamento.

2. Consumo consciente: só compre o que faz sentido

O consumo consciente é um dos caminhos mais eficazes para evitar dívidas desnecessárias e controlar o orçamento.

A publicidade, as promoções, o entusiasmo por ter algo novo, a ansiedade e até a satisfação momentânea para diminuir uma tristeza ou frustração podem nos levar a compras por impulso. Saiba como resistir a esses gastos no “calor do momento” e também algumas estratégias para “sair ganhando” na hora de comprar.

A regra das 24 horas

Quando sentir vontade de comprar algo que não estava nos planos, espere pelo menos um dia antes de decidir. Essa pausa permite avaliar se a compra é realmente importante ou apenas um desejo momentâneo.

Priorize qualidade sobre quantidade

Um item mais caro, mas durável, pode ser mais vantajoso do que comprar várias peças de baixa qualidade. Isso é especialmente válido para roupas, eletrônicos e utensílios domésticos.

Planeje compras de maior valor

Se algo custa mais do que uma parcela significativa do seu orçamento mensal, inclua o item no planejamento financeiro antes de adquiri-lo.

Saiba mais: Como vai ser o seu futuro financeiro?

3. Adote hábitos financeiros saudáveis

Manter um controle financeiro é essencial para entender para onde o dinheiro está indo e evitar surpresas. Pequenos hábitos como os descritos abaixo fazem uma grande diferença na sua saúde financeira.

Registro de despesas

Manter o hábito de anotar entradas e saídas financeiras ajuda a visualizar onde o dinheiro está sendo gasto, facilitando também a identificação de áreas onde é possível economizar.

Reserve um valor fixo mensalmente

Mesmo que seja uma quantia pequena, criar o hábito de poupar reforça o senso de responsabilidade e garante segurança financeira a longo prazo.

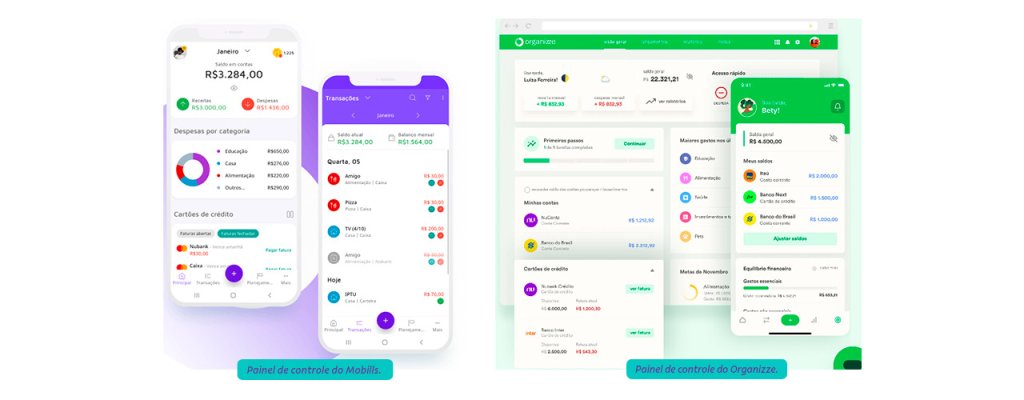

Use a tecnologia a seu favor

Aplicativos como Mobills e Organizze ajudam a categorizar despesas, definir metas e acompanhar seu desempenho financeiro.

4. Cuidado com as influências externas nos seus gastos

O comportamento das pessoas ao nosso redor, como familiares e amigos, pode influenciar diretamente nossas decisões financeiras.

Podemos não pensar muito sobre esse aspecto, mas as pressões sociais podem levar ao descontrole financeiro, especialmente em ocasiões comemorativas ou eventos sociais.

Quer saber como não cair no papo do “vamos, vai ser só uma bebida”? Confira as dicas a seguir:

Evite gastar para impressionar

O consumo para "mostrar algo" aos outros é uma armadilha. Foque em seus próprios objetivos e não em comparações.

Converse sobre finanças

Ter diálogos abertos com amigos e familiares sobre suas metas financeiras pode evitar constrangimentos e criar um ambiente de apoio mútuo.

Ofereça alternativas

Sugerir programas mais acessíveis ou presentes feitos à mão é uma maneira de participar de celebrações sem extrapolar o orçamento.

5. Defina suas prioridades financeiras

Saber o que realmente importa para você é fundamental para organizar seu orçamento.

Está querendo viajar, fazer um curso, entrar na academia?

Defina seus objetivos, assim, você consegue discernir para onde direcionar seu dinheiro e manter a estabilidade financeira.

Diferencie desejos de necessidades

Necessidades são os gastos essenciais, como moradia, alimentação, contas básicas (energia, água, gás), transporte e saúde. Desejos são aqueles extras que, embora muito agradáveis e tentadores, não são indispensáveis.

Planeje com a regra 50-30-20

Essa divisão ajuda a equilibrar o orçamento: 50% para despesas essenciais, 30% para lazer ou desejos e 20% para poupança ou investimentos.

Estabeleça metas claras

Por exemplo: “pagar uma viagem em 12 meses” ou “quitar uma dívida específica em seis meses”. Definir prazos te ajuda a manter o foco e não gastar fora do seu orçamento.

6. Crie uma reserva de emergência

Uma reserva financeira é indispensável para lidar com imprevistos, como problemas de saúde, desemprego ou despesas inesperadas.

Como o próprio nome já diz, imprevistos não são programáveis e podem acontecer a qualquer momento. Confira algumas dicas para criar essa reserva financeira e evitar recorrer a empréstimos.

Comece com o que você pode

Se a renda é apertada, poupe valores pequenos. O importante é criar o hábito. Que sejam R$10, R$20 por mês. Esse dinheiro poupado pode fazer uma enorme diferença quando acontecer algo inesperado. Além disso, esse costume te ajuda a não gastar com coisas desnecessárias.

Escolha um destino seguro para guardar o dinheiro

Contas poupança, cooperativas de créditos ou CDBs com liquidez diária, são boas opções para ter acesso rápido ao recurso.

Procure opções que não exigem multa para a retirada do dinheiro. Algumas aplicações têm um tempo mínimo necessário para retirada.

Estabeleça um objetivo

Uma boa meta inicial é acumular o equivalente a três meses de despesas fixas. Assim, você terá segurança em caso de emergências e um bom “pé de meia” para garantir sua tranquilidade.

7. Como se recuperar das dívidas e evitar recaídas

Se você já está endividado, a primeira coisa a fazer é organizar as finanças e criar um plano de ação para quitar as dívidas.

Não feche os olhos para suas dívidas ou deixe para depois. Encare de frente e resolva o problema antes que se transforme em algo incontrolável.

Um bom plano de ação envolve: diagnóstico, negociação e mudança de hábitos.

Faça um diagnóstico financeiro

- Liste todas as suas dívidas, detalhando valores, taxas de juros e prazos. Isso ajudará a identificar as mais urgentes.

- Detalhe todas as suas despesas fixas e entradas de dinheiro (salário, benefícios, trabalhos extras).

- Agora, faça uma análise das despesas fixas. Tem algo dispensável ou supérfluo que dá para diminuir ou cortar gastos? Se sim, busque economizar esse dinheiro o quanto antes.

- Veja quanto irá sobrar com o corte de gastos e comece pelas dívidas mais urgentes ou com juros mais altos.

Negocie com credores

Quando as dívidas se acumulam, a negociação com os credores é um passo essencial para aliviar a pressão e criar um plano viável para quitá-las.

Muitas empresas preferem negociar do que lidar com inadimplências prolongadas, o que pode ser uma vantagem para quem está endividado.

Confira algumas dicas de negociação:

Prepare-se antes de negociar

- Tenha clareza sobre o valor total da dívida, os juros cobrados e o prazo para pagamento.

- Analise sua capacidade de pagamento atual para saber até onde pode ir na negociação.

Entre em contato com os credores

- Ligue ou agende um atendimento presencial para discutir as condições.

- Mostre disposição para resolver o problema, mas seja firme em propor condições que realmente caibam no seu orçamento.

Busque melhores condições

- Solicite descontos para pagamento à vista ou parcelas mais acessíveis com juros reduzidos.

- Pergunte sobre opções de refinanciamento ou prazos estendidos.

Documente o acordo

- Certifique-se de que todas as condições negociadas sejam formalizadas por escrito para evitar mal-entendidos futuros.

Cuidado com novas dívidas durante a renegociação

- Enquanto estiver quitando as dívidas negociadas, evite contrair novos compromissos financeiros. Isso pode comprometer o plano de recuperação.

*Dica extra: se a dívida for muito alta e as condições oferecidas pelo credor não forem vantajosas, considere buscar apoio de instituições como Procon ou recorrer a plataformas que auxiliam na renegociação de dívidas, como o Serasa Limpa Nome.

Mude hábitos após quitar as dívidas

Sair do vermelho é um grande alívio, mas para evitar cair novamente no endividamento, é necessário adotar mudanças de comportamento financeiro, como:

Aprenda com os erros do passado

- Identifique o que levou ao acúmulo de dívidas. Foi falta de planejamento? Compras por impulso? Uso excessivo do cartão de crédito? Use essas informações para ajustar seus hábitos.

Invista em educação financeira

- Leia artigos, assista a vídeos ou participe de cursos para entender melhor como gerenciar suas finanças. Quanto mais informado você estiver, mais preparado estará para evitar erros.

Uma dica extra!

Se seguir essas recomendações sozinho não for tão simples, hoje já é possível contar com iniciativas externas que ajudam a organizar as finanças e a lidar melhor com o dinheiro. Um bom exemplo são as Clínicas Financeiras Virtuais, do Instituto Sicoob, que oferecem orientações gratuitas sobre negociação de dívidas e investimentos, promovendo uma relação mais saudável com o dinheiro.

Seus atendimentos individuais são conduzidos por orientadores financeiros e abordam temas como planejamento, renegociação e educação financeira. É uma oportunidade prática e acessível para quem busca um suporte para sair das dívidas e alcançar maior estabilidade.

Como aplicar essas dicas no dia a dia

Se você viu todas essas dicas e, em algum momento, pensou algo como "falar é fácil. Minha situação não é tão simples", saiba que nós entendemos. Realmente transformar teoria em prática não é tão simples como pode parecer. Ainda assim, adotar esses hábitos é algo possível e que pode ser feito de forma gradual, desde que seja consistente.

Aqui estão algumas sugestões de como aplicar as dicas deste artigo de um um modo mais fácil na sua rotina:

- Estabeleça um dia fixo para o planejamento financeiro: escolha um momento da semana para revisar seus gastos e ajustar o orçamento.

- Conte com o apoio de pessoas próximas: compartilhar suas metas com amigos e familiares cria um ambiente mais colaborativo e reduz pressões sociais para consumir.

- Celebre pequenas conquistas: ao alcançar uma meta financeira, mesmo que pequena, comemore. Isso reforça o comportamento positivo.

Um exemplo prático: economizar R$5 por dia pode parecer pouco, mas, ao final de um ano, você terá acumulado R$1.825, o que pode ser usado para complementar uma reserva de emergência ou realizar um sonho.

Tenha uma relação equilibrada com seu dinheiro

Conquistar estabilidade financeira é um processo contínuo, que exige organização, disciplina e paciência. Ao adotar hábitos saudáveis e seguir as dicas que trouxemos, você estará mais preparado para evitar o endividamento e construir uma relação cada vez mais equilibrada com o dinheiro.

Comece hoje: dê o primeiro passo para um futuro financeiro mais estável!

Gostou deste artigo? Acompanhe nosso blog e descubra mais dicas financeiras e conteúdos relevantes sobre cooperativismo. Até a próxima!